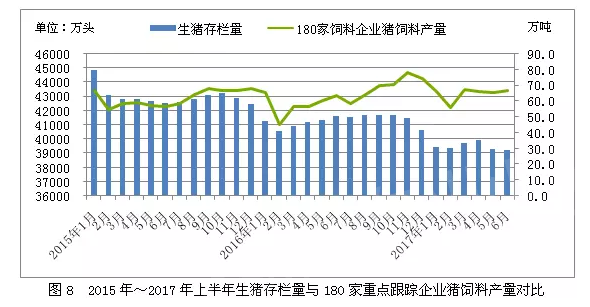

2、猪饲料大幅上涨。猪饲料同比增长10.4%。与存栏生猪体重较大、生产效率提高,仔猪繁育利润较好有关。生猪饲料消费3月以后持续攀升。猪饲料结构性增长明显,中高端前端料(母猪料、教槽保育料)产量增幅更大,图8。

3、肉禽存栏下降蛋禽加速淘汰饲料需求下降。家禽业持续主动或被动去产能,禽饲料需求下滑幅度比较大。2017年一季度产蛋高峰期鸡群占比高,饲料消费增长,随着鸡蛋价格一路下滑,蛋鸡业处于全面亏损状态,刺激产能加速淘汰,饲料消费随之下降。2017年白羽肉鸡祖代鸡引种受限,强制换羽提升产能,一季度,在产父母代种鸡存栏量高,肉禽料消费增幅明显。二季度以后肉禽料消费逐渐回落,上半年肉禽饲料同比下降4.8%。

4、水产品行情较好但饲料需求不旺。2017年上半年受益于部分活禽市场休市及水产品出塘量减少,主要水产品市场价格普遍上涨。6月底,全国鲫鱼、草鱼累计均价分别为16.8元/公斤、14.2元/公斤,同比分别上涨14.2%、15.6%,但是受天气影响整体上水产饲料增长乏力,下降5.6%,降幅收窄,图9。

5、养殖效益萎缩导致反刍饲料需求下降。据数据显示,2017年1~6月份泌乳奶牛平均养殖收益6.86元每头每天,同比下降13.8%。直接导致了反刍饲料需求增长乏力,图10。

6、产量受市场规律和需求影响波动起伏。今年1~6月份从各月环比看,1月和2月份环比分别下降11.7和13.0%,3月大幅度增长18%,4至6月环比增幅逐月趋缓,分别增长4.2%、1.5%、1.0%。猪饲料2~4月各月环比保持近20%的增长速度,5月呈现0.5个百分点的负增长,6月环比增长2.0%,蛋禽饲料、肉禽饲料自3月份起各月产量环比开始下降。6月环比下降6.3%、5.6%。

7、集团企业产量涨跌互现规模优势更加明显。据180家重点跟踪企业数据显示,1~6月,月产1万吨以上规模企业产量同比增长2.5%,月产量1万吨以下的企业饲料产量同比呈现不同幅度的下降。10家集团企业总产量1127.8万吨,同比增长9.7%。规模企业增长明显高于行业水平。

8、饲料畜牧养殖一体化趋势更为明显。2016年,约有4400万头生猪来自一体化企业,占生猪出栏量的6.5%,消耗饲料1440万吨,占全国饲料产量8.5%。目前,一方面,这些一体化企业仍在积极扩大和加速养殖规模的投资;另一方面,大型养殖场也开始办理饲料许可证,2016年广西农垦、园丰牧业、凉禽公司、金陵公司这些畜牧养殖企业自办饲料加工厂,未来这个比重还将继续提高,一体化趋势更趋明显,中小型饲料企业的生存空间将被进一步压缩。

三、发展趋势与展望

目前看,企业更加注重于运用新的发展业态,着眼于多元化、平台化战略发展布局,总体上呈现畜牧饲料一体化的大趋势。具体表现为:一是金融类投资成为大型饲料企业热点;二是农牧企业互联网转型加深。除饲料巨头与互联网企业联合发展外,区域型、中型饲料企业正在加入“互联网+现代农业”浪潮,推动自身转型升级;三是大规模资金的养殖类投资仍在继续;四是饲料板块投资以收购、增资和养殖场配套建设饲料厂成为主要路径;五是大中型企业加速食品端产业链条布局;六是积极顺应国家双创发展形势,在加大产品结构调整、创新发展模式的同时,抢抓“一带一路”的发展机遇,加速海外投资布局,开拓国际市场、提升海外品牌影响力、扩大销量、增加收益。

下半年饲料生产形势展望:猪饲料方面,能繁母猪存栏量和生猪存栏量有望回升,形势看好;禽饲料方面,产业结构调已基本到位,预计下半年禽饲料需求有望好与上半年。

来源:网络